- Mai Lâm – 25 tháng 2, 2024

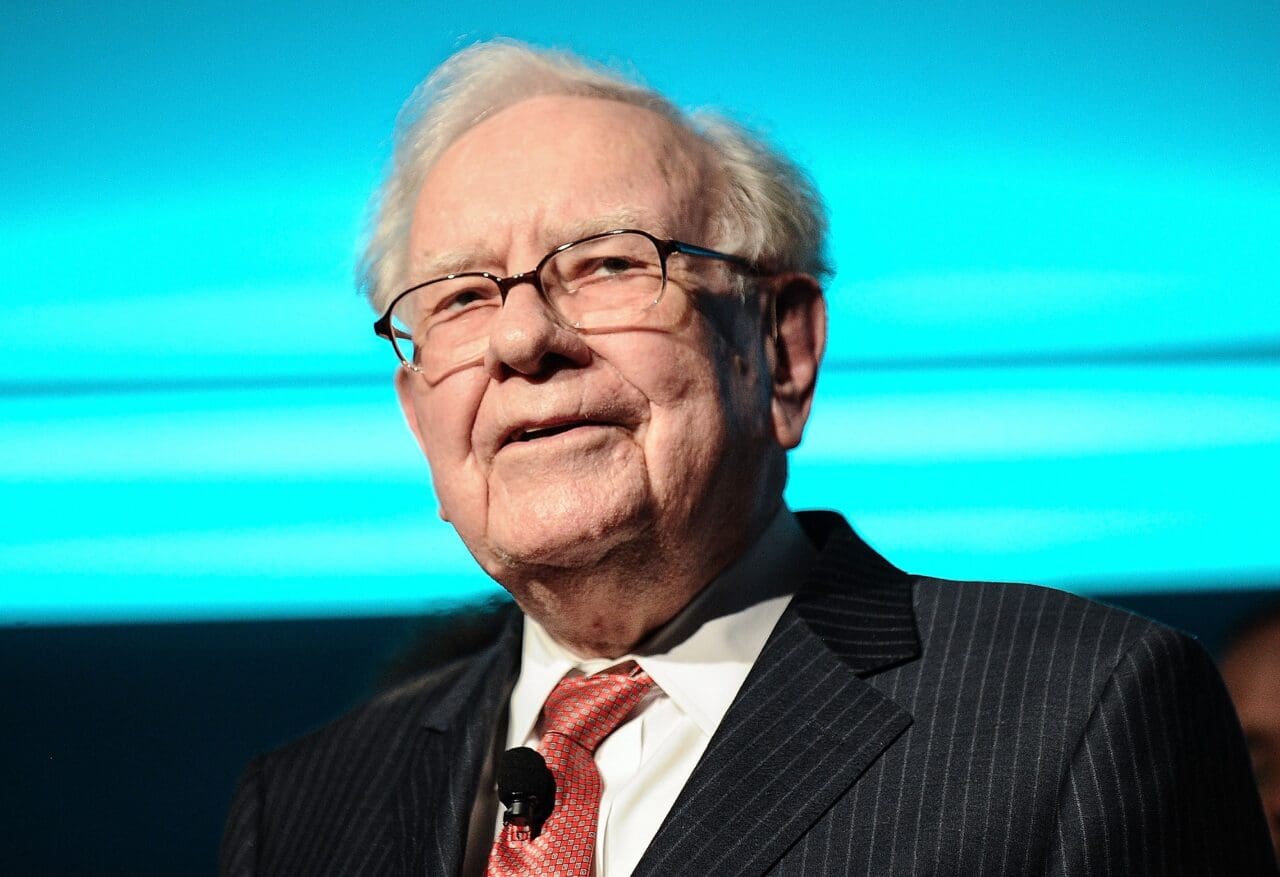

Warren Buffett. (ảnh: Daniel Zuchnik/WireImage/Getty Images )

Tỷ phú Warren Buffett được biết đến là một trong những nhà đầu tư vĩ đại nhất thế giới. Người đàn ông 93 tuổi được nhiều người ngưỡng mộ này thường đưa ra những lời khuyên sâu sắc về cuộc sống và đầu tư.

Bức thư thường niên mới nhất của Buffett gửi các cổ đông của Berkshire Hathaway được công bố vào sáng Thứ Bảy, 24 Tháng Hai, chứa đầy sự kết hợp của cả hai yếu tố này, theo AP.

Về đầu tư chứng khoán:

“Tôi không thể nhớ khoảng thời gian nào kể từ ngày 11 Tháng Ba năm 1942 – ngày tôi mua cổ phiếu đầu tiên của mình – mà phần lớn tài sản ròng của tôi không còn là cổ phiếu, có trụ sở tại Hoa Kỳ. Và cho đến nay, tôi thấy như vậy là tốt. Chỉ số công nghiệp trung bình Dow Jones giảm xuống dưới 100 vào cái ngày định mệnh năm 1942 khi tôi “bóp cò” (đưa ra quyết định cuối cùng) tôi đã mất khoảng $5 lúc tan học. Chẳng bao lâu sau, mọi thứ đã thay đổi và hiện tại chỉ số đó dao động quanh mức 38,000. Mỹ là một đất nước tuyệt vời cho các nhà đầu tư. Tất cả những gì họ cần làm là ngồi im lặng, không nghe ai cả.”

Về việc chọn người chiến thắng:

“Mục tiêu của chúng tôi tại Berkshire rất đơn giản: Chúng tôi muốn sở hữu tất cả hoặc một phần các doanh nghiệp có nền kinh tế tốt, cơ bản và lâu dài. Trong chủ nghĩa tư bản, một số doanh nghiệp sẽ phát triển trong một thời gian rất dài, trong khi những doanh nghiệp khác… chết yểu. Khó để bạn dự đoán, ai sẽ là người chiến thắng và ai là kẻ thua cuộc. Những người nói với bạn rằng họ biết rõ câu trả lời, thường là những người ảo tưởng hoặc kẻ chuyên đi lừa gạt.”

Sự hoảng loạn của thị trường:

“Thị trường có thể và sẽ tăng tốc hoặc thậm chí biến mất một cách khó lường như đã từng xảy ra trong bốn tháng năm 1914 và trong vài ngày năm 2001. Nếu bạn tin rằng các nhà đầu tư Mỹ hiện nay đã ổn định hơn so với trước đây, hãy nghĩ lại vào Tháng Chín năm 2008. Tốc độ liên lạc và sự kỳ diệu của công nghệ đã tạo điều kiện cho toàn thế giới bị tê liệt ngay lập tức. Những cơn hoảng loạn tức thời như vậy sẽ không xảy ra thường xuyên, nhưng đâu có nghĩa là không xảy ra nữa.

“Khả năng của Berkshire phản ứng ngay lập tức với các vụ chiếm giữ thị trường với số tiền khổng lồ và sự chắc chắn về hiệu quả hoạt động có thể mang đến cho chúng tôi một cơ hội quy mô lớn không thường xuyên. Mặc dù thị trường chứng khoán đã lớn hơn rất nhiều so với những năm đầu, nhưng những người tham gia tích cực ngày nay không ổn định hơn về mặt cảm xúc, cũng như không được dạy dỗ tốt hơn so với cái thời của tôi lúc còn là cậu học sinh. Vì bất kỳ lý do gì, thị trường hiện nay có nhiều hành vi giống sòng bạc hơn so với khi tôi còn trẻ. Cái sòng bạc hiện thời có nhiều cám dỗ trong đó lắm.”

Về khoản đầu tư dầu mỏ yêu thích:

“Vào cuối năm, Berkshire sở hữu 27.8% cổ phiếu phổ thông của Occidental Petroleum và cũng sở hữu các chứng quyền rằng, trong hơn 5 năm, cho chúng tôi tùy chọn tăng đáng kể quyền sở hữu của mình ở một mức giá cố định. Mặc dù chúng tôi rất thích quyền sở hữu cũng như quyền chọn của mình, nhưng Berkshire không quan tâm đến việc mua hoặc quản lý Occidental. Chúng tôi đặc biệt thích trữ lượng dầu khí khổng lồ của họ ở Hoa Kỳ, cũng như sự đi đầu của họ trong các sáng kiến thu giữ carbon, mặc dù tính khả thi về mặt kinh tế của kỹ thuật này vẫn chưa được chứng minh. Cả hai hoạt động này đều có lợi cho đất nước chúng ta.”

Về những đóng góp của Charlie Munger cho sự thành công của Berkshire khi chuyển từ một nhà máy dệt thành tập đoàn lớn như ngày nay:

“Anh ấy nói với tôi, chính xác rằng tôi đã có một quyết định ngu ngốc khi mua quyền kiểm soát Berkshire. Tuy nhiên, anh lại bảo đảm với tôi rằng vì tôi đã ra tay nên anh sẽ chỉ cho tôi cách sửa chữa sai lầm của mình. Trong những điều tôi kể tiếp theo, hãy nhớ rằng Charlie và gia đình anh ấy không hề đầu tư một xu nào vào công ty hợp danh đầu tư nhỏ mà lúc đó tôi đang quản lý, và số tiền mà tôi sử dụng để mua Berkshire, là của công ty này.

“Hơn nữa, không ai trong chúng tôi mong đợi Charlie sẽ sở hữu một cổ phiếu của Berkshire. Tuy nhiên, vào năm 1965, Charlie lại khuyên tôi: ‘Warren, hãy quên việc mua một công ty khác như Berkshire đi.’ Nhưng bây giờ bạn đã kiểm soát Berkshire, hãy thêm vào đó những doanh nghiệp tuyệt vời được mua ở mức giá hợp lý và từ bỏ việc mua những doanh nghiệp hợp lý với mức giá tuyệt vời.

Nói cách khác, hãy từ bỏ mọi điều bạn học được từ người hùng của mình. Nó có hiệu quả đấy, nhưng chỉ khi được thực hành ở quy mô nhỏ. Điển hình là tôi đã làm theo chỉ dẫn của anh ấy để rồi ôm một đống… thất bại.”